Рентабельність інвестиції у впровадження CRM: як виміряти ефективність вашої стратегії

Впровадження CRM-системи може кардинально змінити підхід до управління взаємодією з клієнтами, але це довгий процес, і у власника бізнесу можуть виникнути питання на кшталт “А чи окупиться система?”, “А коли окупиться?”, “Та коли наша компанія вийде на рівень беззбитковості після впровадження?”.

Це чудово, що виникають сумніви та починається критичне мислення стосовно рентабельності вкладених інвестицій.

Для відповіді на ці питання існує показник ROI (Return on Investment).

ROI - це коефіцієнт, який вимірює прибутковість інвестиції шляхом порівняння прибутку чи збитку з її вартістю. Це допомагає оцінити потенційний прибуток інвестицій у такі речі, як купівля акцій, підприємства, впровадження систем тощо. ROI зазвичай представлено у відсотках і може бути розраховано за спеціальною формулою.

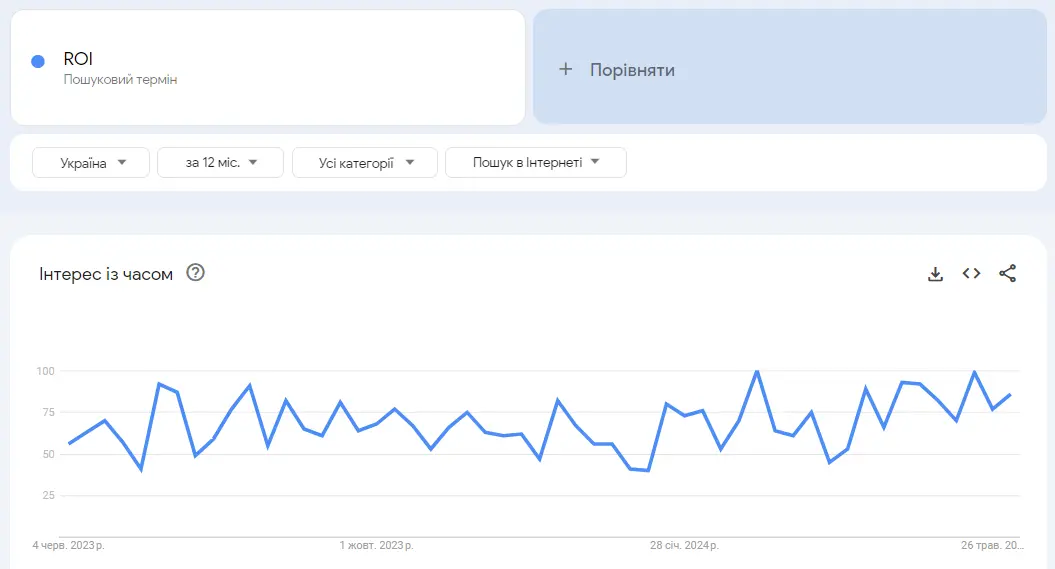

Користувачі шукають ROI кожного дня, тож давайте розгляньмо цю тему детально.

Статистика актуальності пошукового запиту ROI за останні 12 місяців

У цій статті ми розглянемо 3 показники розрахунку рентабельності та окупності впровадження CRM, щоб допомогти вам прийняти обґрунтоване рішення для вашого бізнесу.

Після розрахунку матимемо відповіді на ці питання:

- А чи окупиться система?

- А коли окупиться?

- Коли компанія вийде на рівень беззбитковості після впровадження?

Які вихідні дані нам потрібно мати для розрахунку цих показників

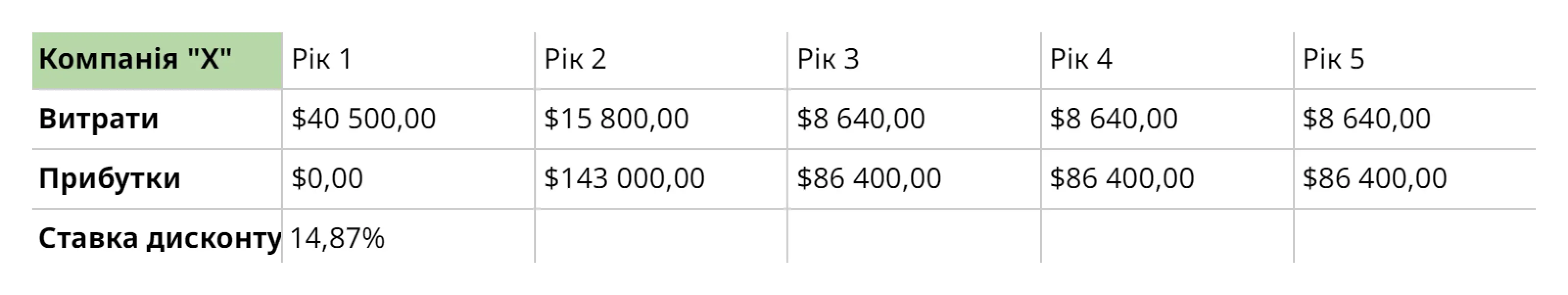

Для прикладу розрахунків ми взяли компанію нашого клієнта “X” та такі її дані:

Період розрахунку — взяли 5 років.

Витрати — прогнозуємо витрати по кожному року, тобто в перший рік ми інвестуємо в CRM.

Прибутки — в рік 1 їх нуль, бо ми інвестували, кожен наступний рік вносимо свої прогнозовані прибутки.

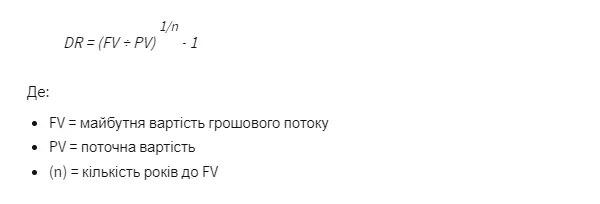

Ставка дисконту — показник відображає на скільки відсотків гроші втрачають свою вартість з року в рік.

Формула розрахунку ставки дисконту (DR):

Знаходимо майбутню вартість (FV)

Майбутня вартість — це сума грошей, яку ви очікуєте отримати або мати в майбутньому. Наприклад, якщо компанія інвестувала 40500 доларів, і через 5 років очікує отримати 313 140 доларів, тоді FV = 313 140.

Знаходимо поточну вартість (PV)

Поточна вартість — це сума грошей, яку ви маєте на цей момент. В нашому прикладі це 40500 доларів, тобто PV = 40500.

Визначаємо кількість періодів (n)

Це кількість років (або інших періодів), протягом яких ваші гроші зростатимуть. В нашому прикладі це 5 років, тобто n = 5.

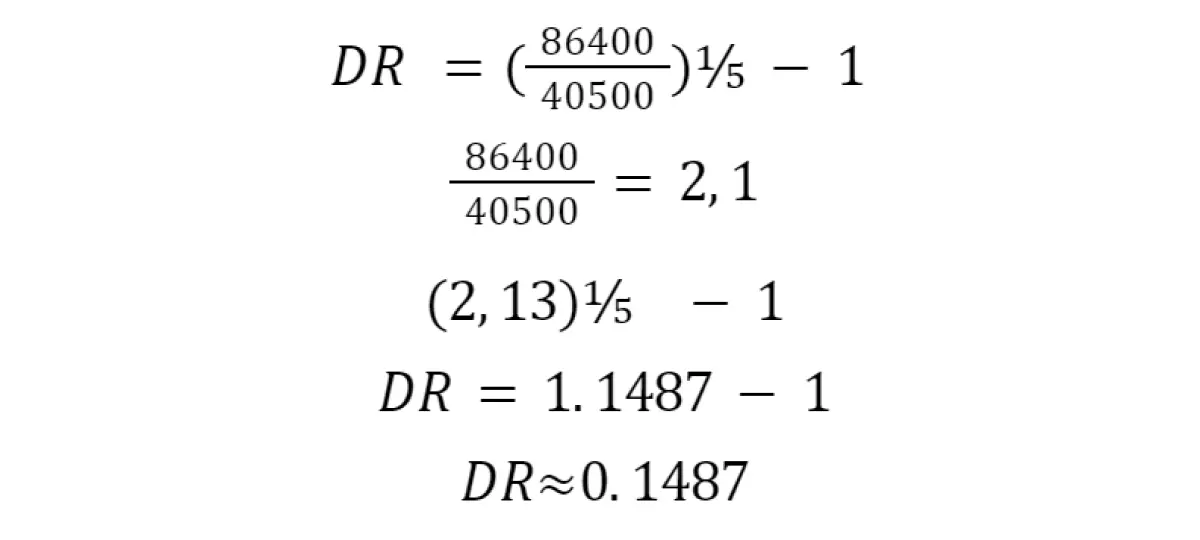

Розрахуємо ставку дисконтування:

Якщо виражати у відсотках, то ставка дисконту (DR) для компанії “Х” буде приблизно 14.87%.

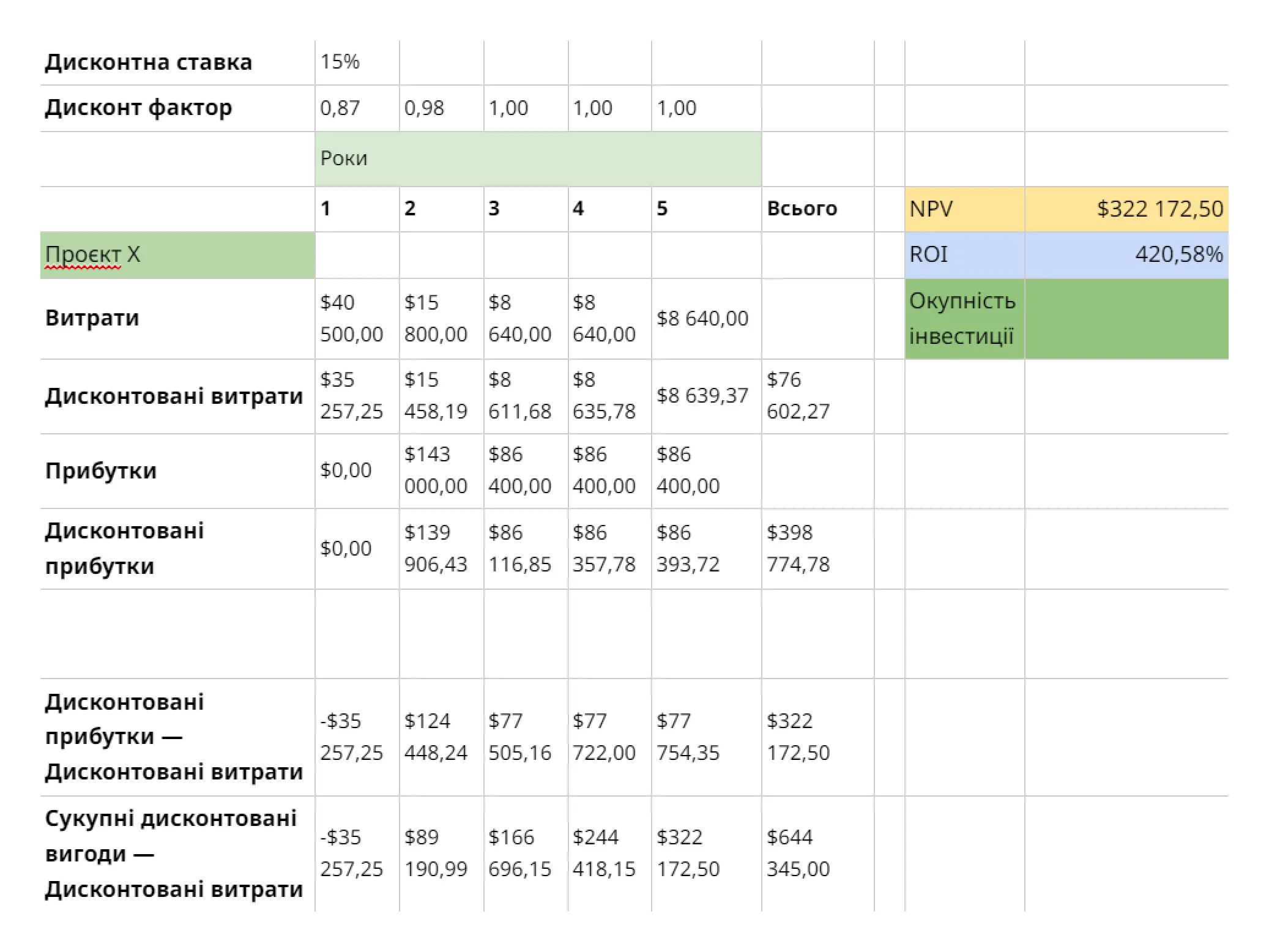

Збираємо всі дані в табличку:

Розрахуємо NPV, IRR, та ROI

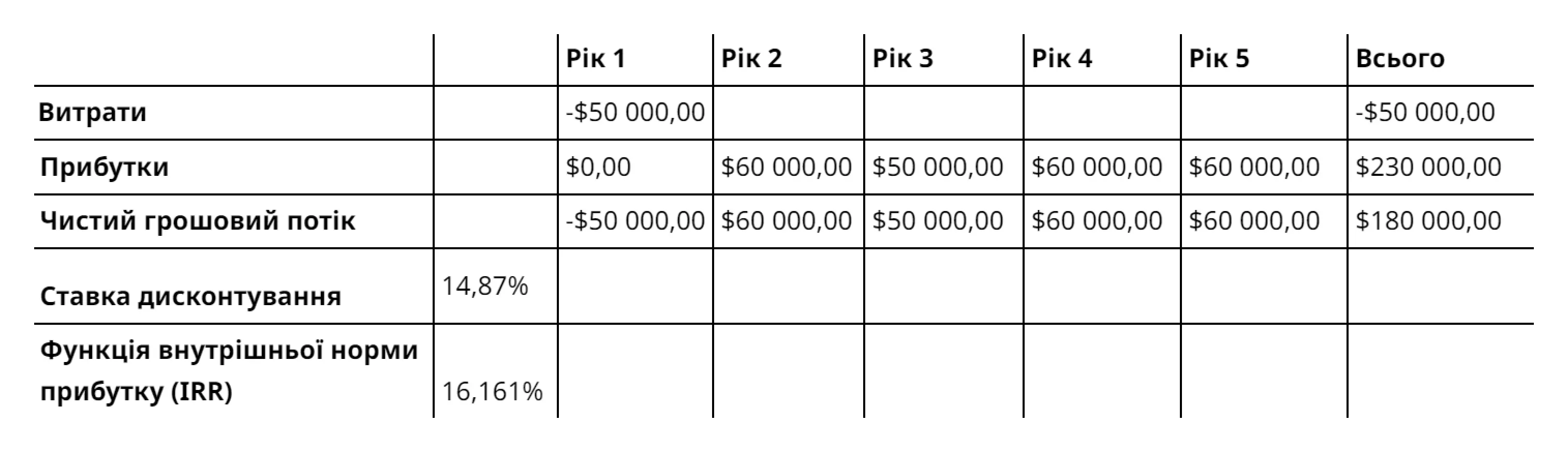

IRR (Internal Rate of Return) - внутрішня норма прибутку

Значення IRR показує, який відсоток прибутку ви отримаєте від своїх вкладених грошей.

Розрахунок IRR ведеться, беручи умовно, що NPV (чистий приведений дохід) = 0.

При розрахунку показника IRR ми шукаємо такий внутрішній відсоток, який робить наші витрати та отриманий дохід однаковими. Це значить, що за цей відсоток доходу ми заробляємо стільки ж, скільки й витрачаємо на проєкті.

Коли NPV (чистий приведений дохід) дорівнює нулю, це означає, що проєкт або інвестиція в цілому вигідна, бо відбувається точна компенсація всіх витрат.

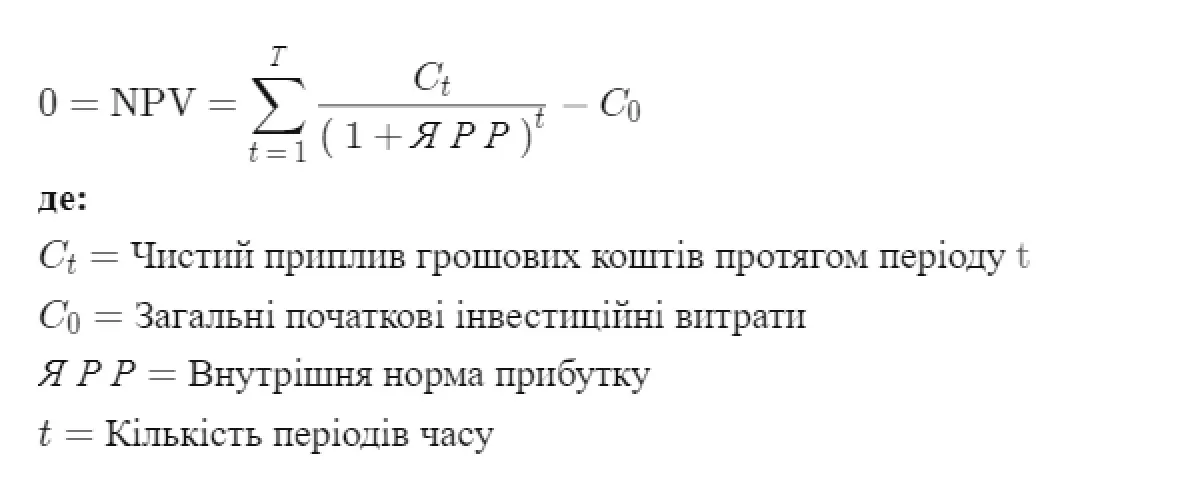

Формула IRR:

- Під час розрахунку IRR, враховуємо умовно значення NPV = 0

- В Excel також є функція розрахунку IRR. Рекомендуємо використовувати її.

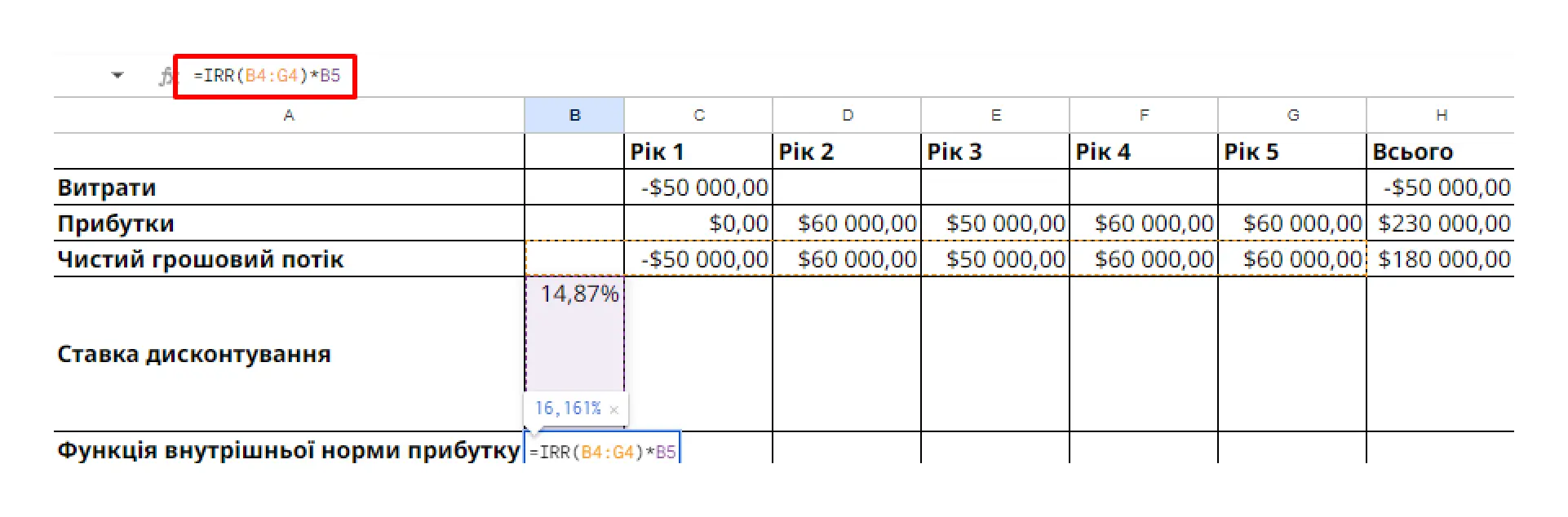

Розрахунок IRR (Internal Rate of Return)

Що ми тут зробили:

Ми внесли:

- витрати

- прибутки

- чистий грошовий потік

- ставка дисконтування

Та розрахували в Excel IRR, вибравши функцію IRR:

IRR = (B4:G4)*B5, де

B4:G4 - діапазон чистого грошового потоку;

B5 - ставка дисконту.

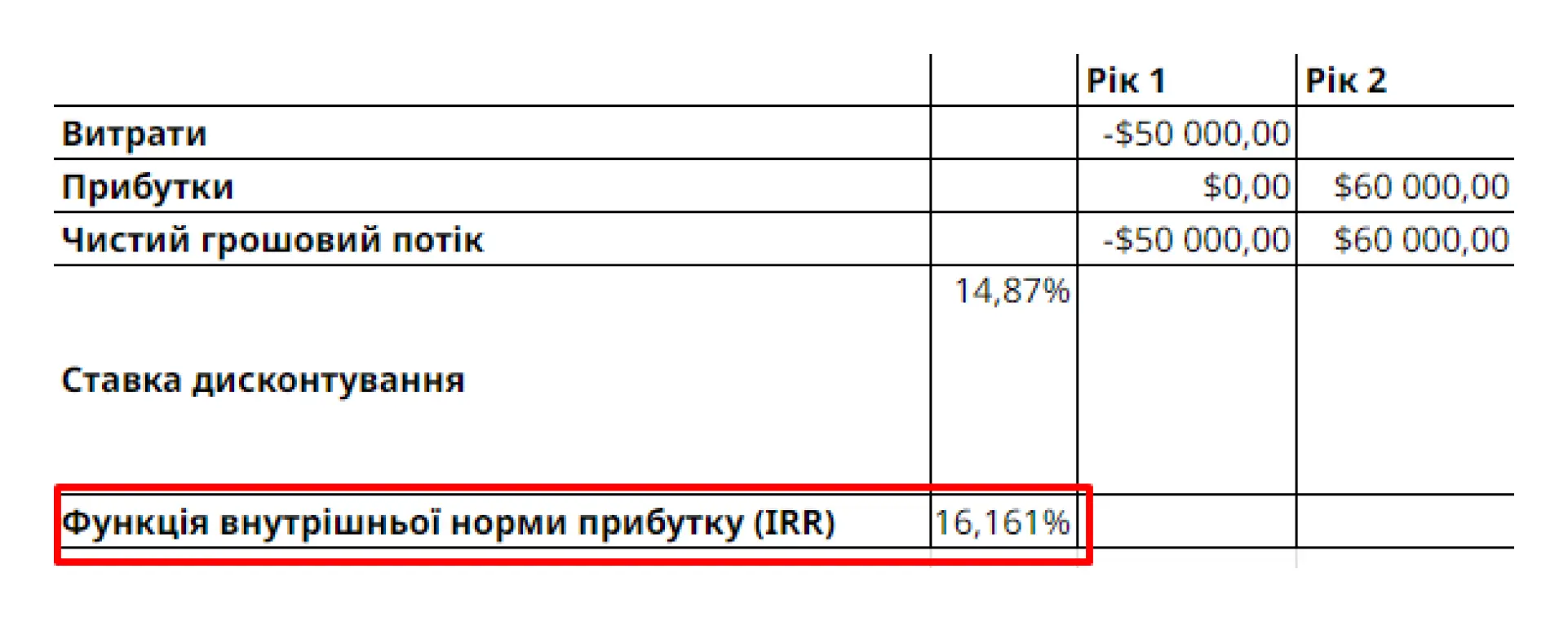

IRR = 16,61 %

IRR має бути вище, аніж ставка дисконту, тоді проєкт можна вважати рентабельним.

Чим вище IRR, там більше проєкт рентабельний.

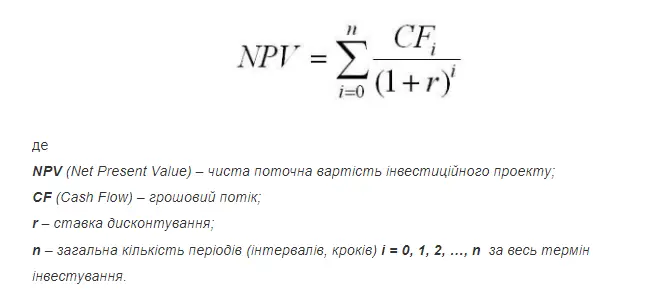

NPV (Net Present Value) - чиста поточна вартість.

Це різниця між вартістю надходжень та грошових відтоків в компанії.

NPV використовується в плануванні капіталу та інвестиційному плануванні для аналізу прибутковості запланованих інвестицій або проєкту.

Що важливо знати про NPV при розрахунку рентабельності інвестицій:

Проєкти з позитивним NPV варті реалізації, тоді як проєкти з негативним NPV – ні.

Стандартна формула NPV:

Спрощена формула NPV:

N P V = Сьогоднішня вартість очікуваних грошових потоків − Сьогоднішня вартість інвестованих грошей

Також, в Excel є функція NPV, за допомогою якої ви зможете розрахувати чисту поточну вартість.

Рекомендуємо для розрахунку використовувати Excel.

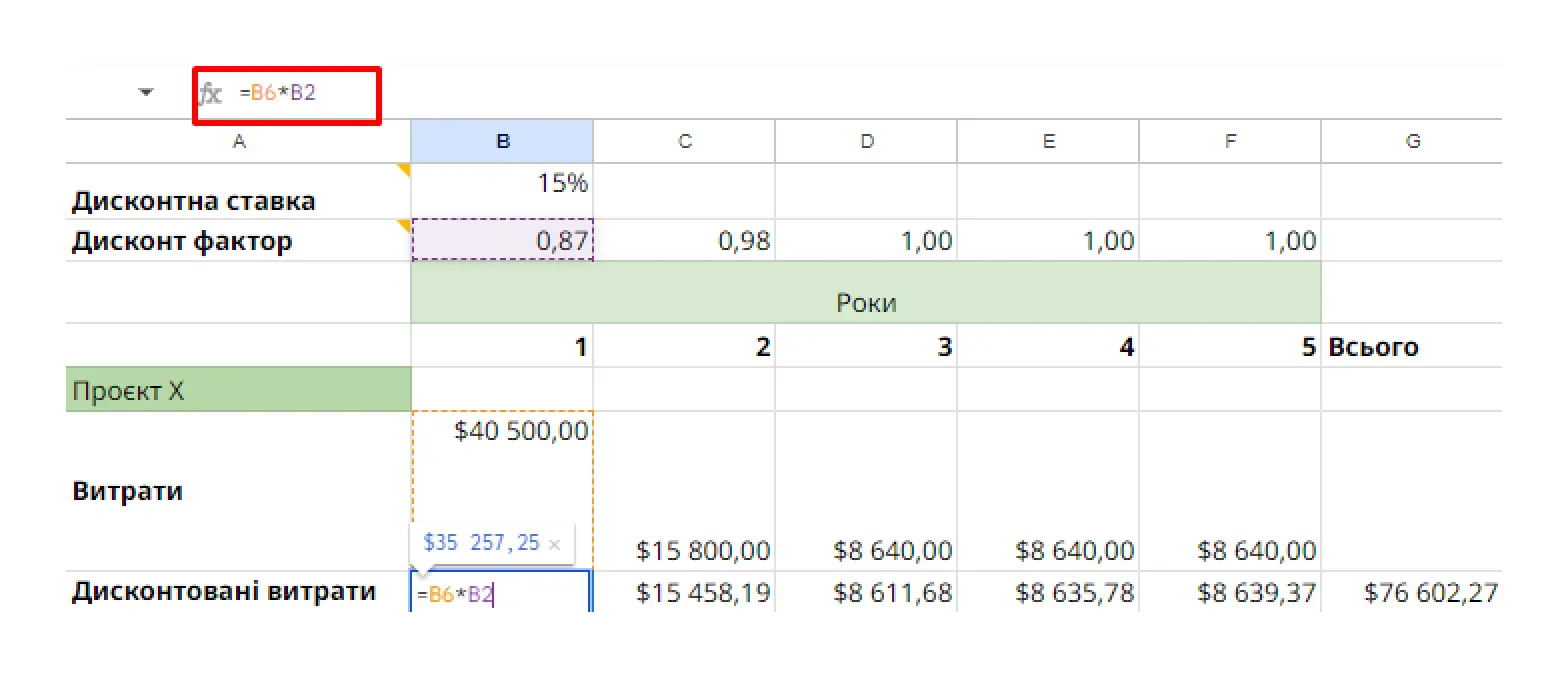

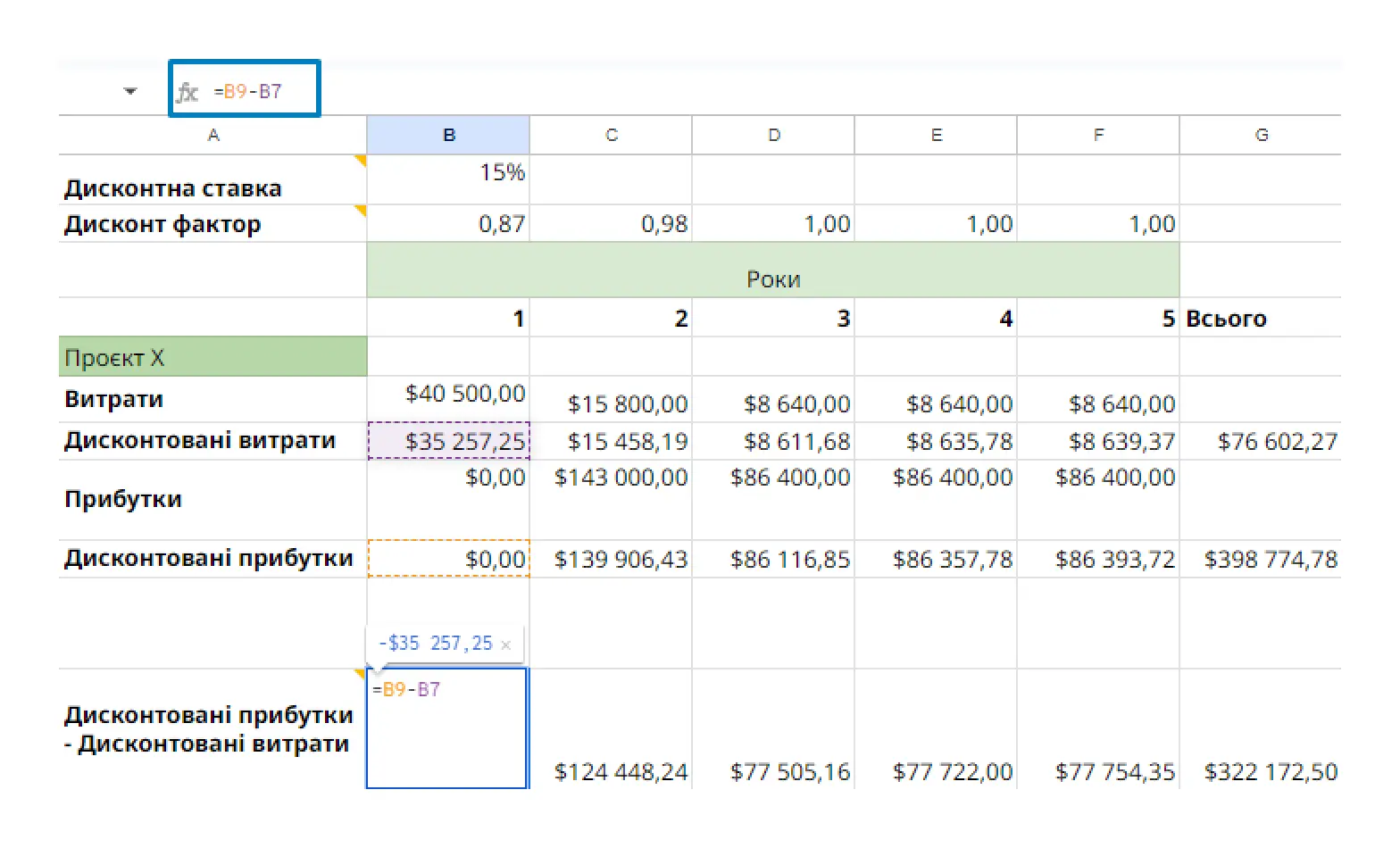

Для правильного розрахунку нам потрібно розрахувати дисконт фактор.

Дисконт-фактор — це число, яке використовується для зменшення або "дисконтування" майбутніх сум до їх сучасної вартості.

Наприклад, використання дисконт фактора дозволяє оцінити, скільки сьогодні коштує майбутня сума грошей або потік доходу.

Як ми це зробили:

В пусту клітинку дисконт фактору вписуємо такі дані:

=1/(1+B1^B4) - Enter, де

B1 - ставка дисконту (натискаємо F4 для того, щоб ми могли протягнути цю формулу на кожен рік)

B4 - рік;

Наступним кроком, розраховуємо дисконтовані витрати:

Протягуємо на всі роки розрахунки.

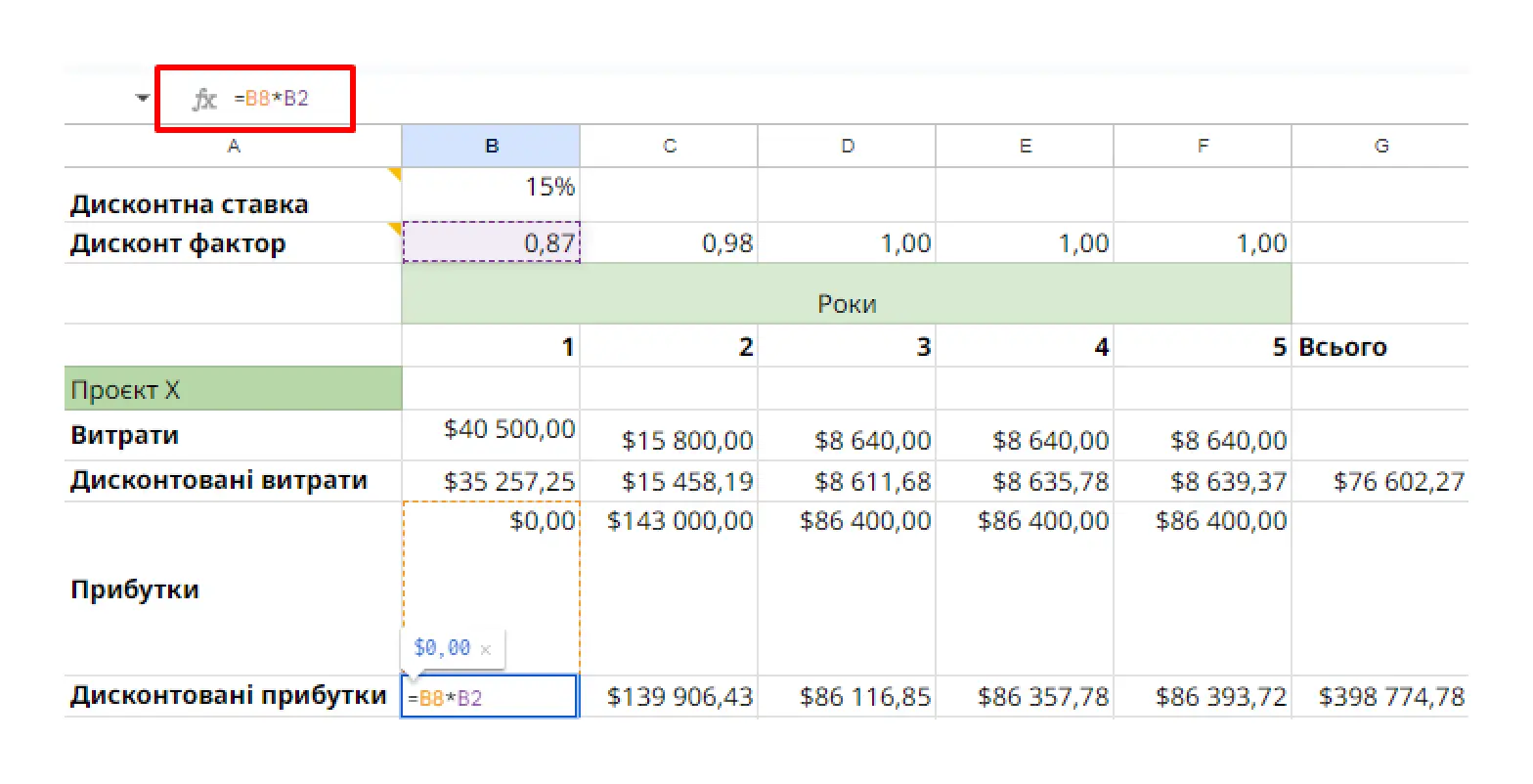

Таким самим шляхом розраховуємо дисконтовані прибутки:

Стовпчик ВСЬОГО — це сума розрахунків через функцію SUM.

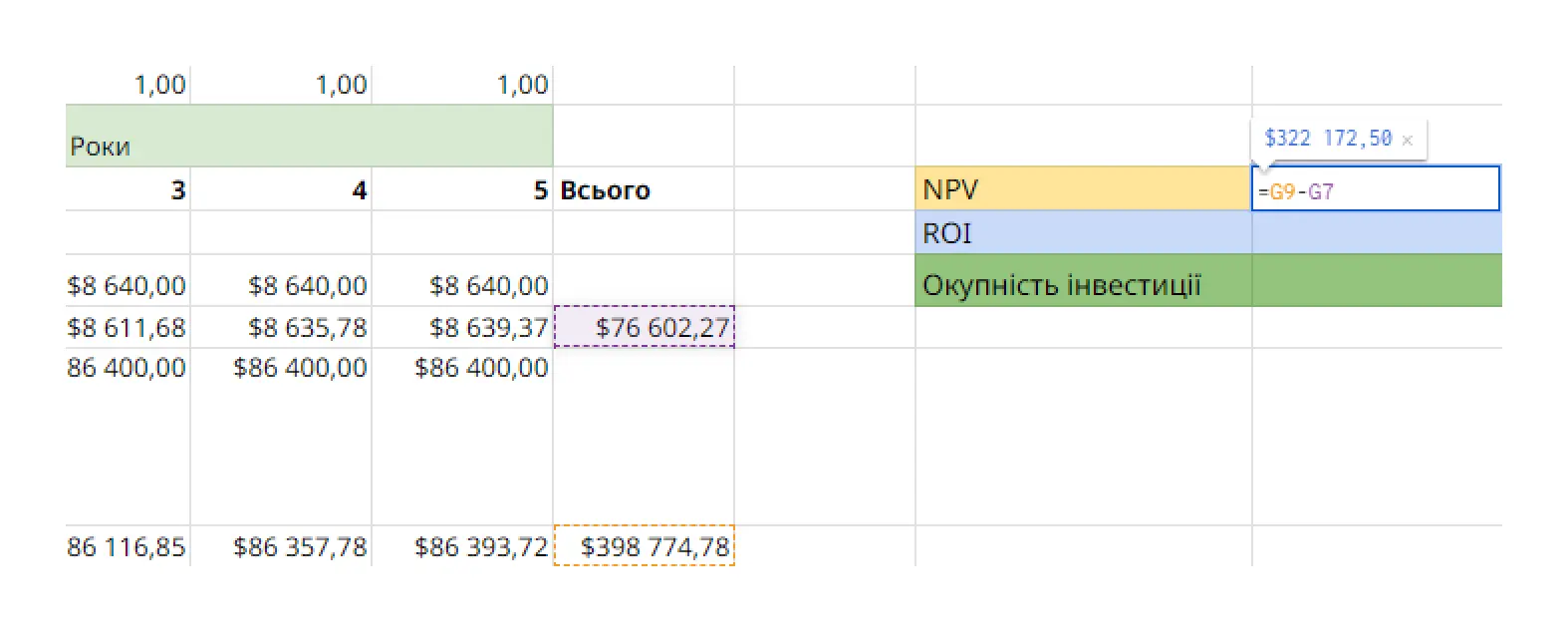

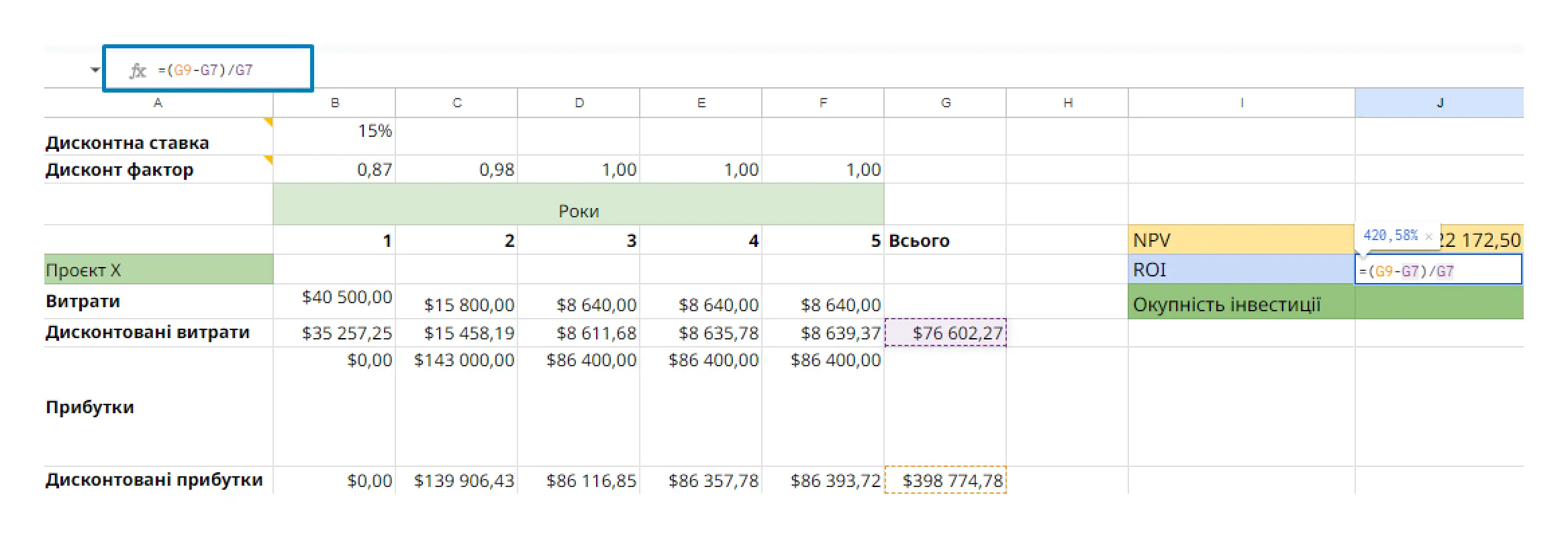

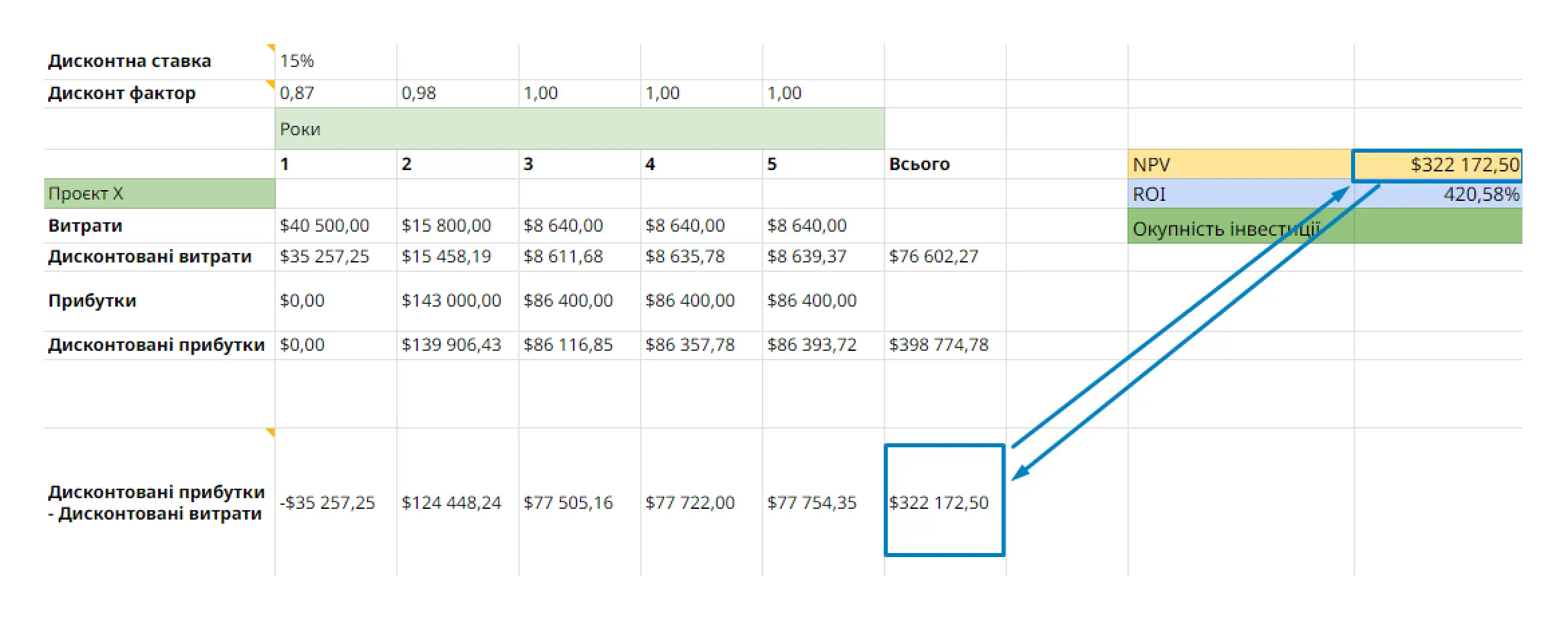

Розраховуємо NPV спрощеною формулою:

NPV для цього проєкту для компанії “X” = 322 172,50 $

Тобто, для компанії “X” інвестиція в CRM-систему варта реалізації, тому що NPV має позитивне число.

Розраховуємо ROI

ROI (Return on Investment) - рентабельність інвестицій.

Що це значить:

ROI (Return on Investment) - це відсоток, який показує, наскільки ефективна ваша інвестиція чи вкладення грошей.

Якщо ваш розрахунок ROI позитивний, то ваша інвестиція рентабельна, якщо негативний — вкладати не варто!

Ми розрахували так:

ROI = Сума дисконт.прибутків - Сума дисконт. витрат/Сума дисконт.витрат

ROI = 398 774,78 - 76 602,27/76 602,27 = 4,205

Переводимо у відсотки = 420,5%

Для компанії “X” ROI від впровадження CRM є позитивною.

Інвестиція рентабельна.

Після цих розрахунків розрахуємо на який рік впровадження CRM вийде на рівень беззбитковості та коли окупиться.

Рівень беззбитковості розраховуємо так:

Дисконтовані прибутки - Дисконтовані витрати

З таблиці бачимо, що компанія “X” на другий рік вийде на рівень беззбитковості.

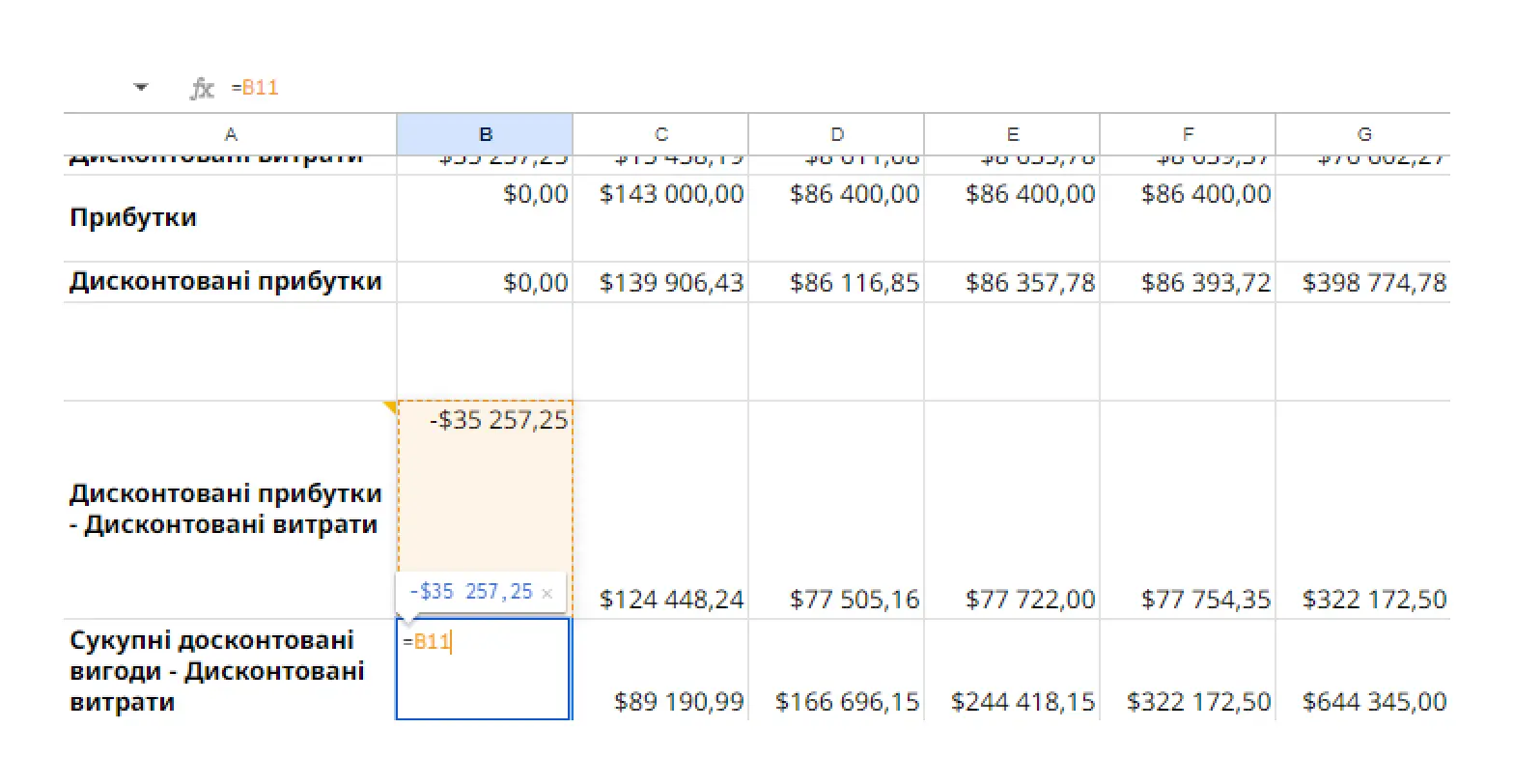

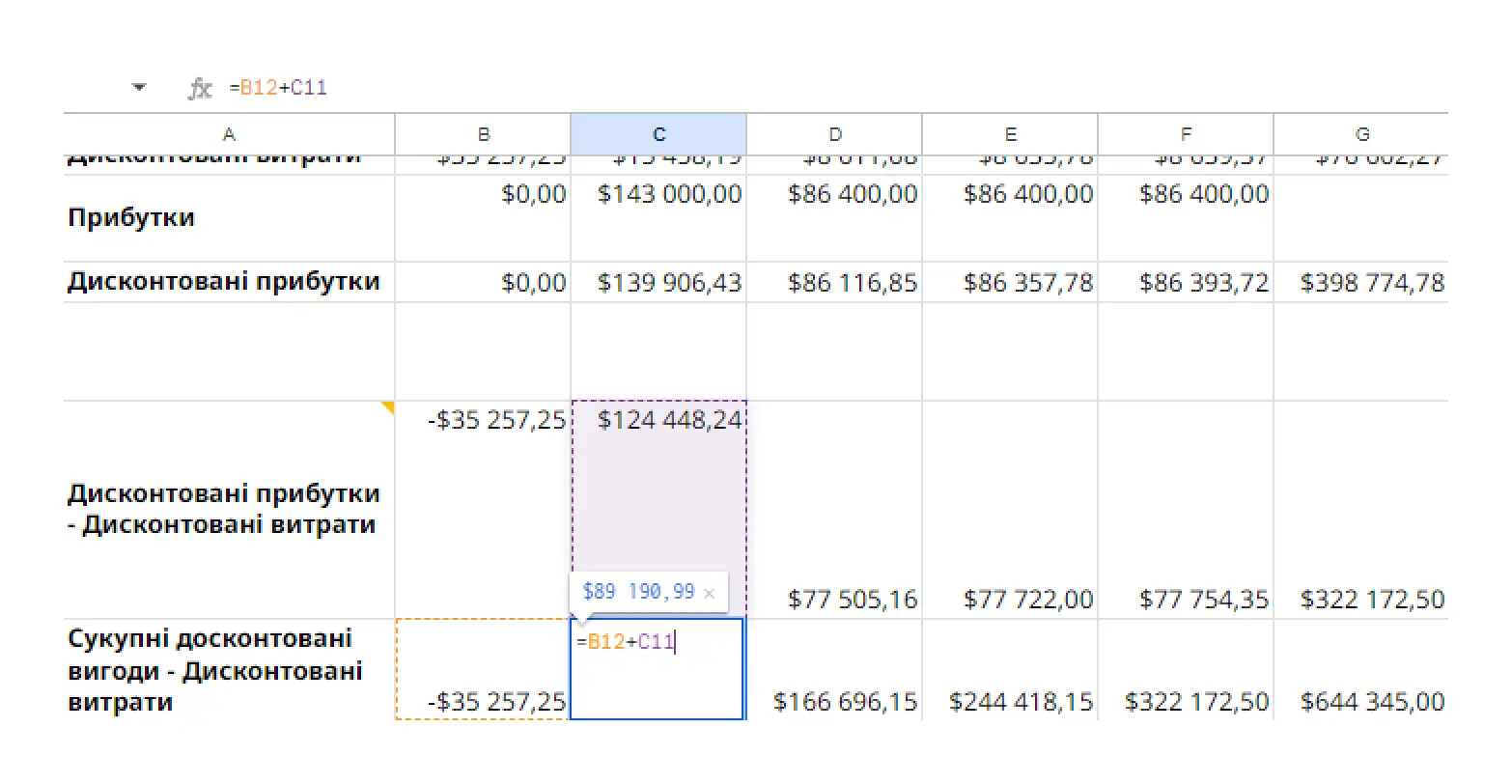

Коли окупиться інвестиція:

Розраховуємо так:

Першу клітинку протягуємо з дисконт.прибутків — дисконт.витрат.

Другу рахуємо за формулою:

B12 (1 клітинка сукуп.дисконт.вигод — витрат) - С11 (2 клітинка дисконт.прибутків — витрат)

Наступні роки протягуємо формулу.

І отримуємо, що на 2 рік компанія “X” окупить свої інвестиції.

Після прорахунку всіх значень, на виході ми отримуємо такі значення в Excel:

IRR

NPV, ROI

Як перевірити чи вірні ваші розрахунки

Коли ви розрахуєте загальну суму за 5 років різниці між дисконтованими прибутками та витратами — ця сума має збігтися з показником NPV.

Висновок

Компанія “X” провівши вищевикладені розрахунки, може спокійно впроваджувати CRM та не переживати, що вкладені гроші не повернуться до компанії, або CRM не окупить себе. Ми робимо такий висновок, тому що:

Компанія “X” в 1-й рік інвестувала в CRM-систему 40500$, впродовж наступних 4-х років вони витрачали на технічну підтримку. При цьому прибутки кожного року були вище за витрати.

З такими вихідними даними компанії:

Розрахував DR (ставку дисконтування), IRR, NPV, ROI та отримавши такі результати:

- ROI (Рентабельність інвестицій) : 420,58%

- NPV (Чиста теперішня вартість) : $322 172,50

- IRR (Внутрішня норма прибутку) : 16,161%

Ми робимо висновок, що для компанії “X” інвестиція у впровадження CRM є повністю рентабельною.

Компанія вийде на 2 рік на рівень беззбитковості та на 2 рік інвестиція повністю окупиться.

Перед розрахунками варто враховувати всі фактори та дані, специфічні для вашої компанії, щоб зробити максимально точні розрахунки та прийняти обґрунтоване рішення.

Зважено та детально зберіть всі вихідні дані для прорахунку, і лише потім починайте розраховувати.

Якщо у вас є дві пропозиції від компанії щодо схожих інвестицій, ви можете прорахувати обидва проєкти, порівняти показники та визначитись який саме проєкт є більш вигідним для вас.

Обов’язково спробуйте прорахувати майбутній проєкт за цими прикладами!

Хочете підвищити рентабельність бізнесу за допомогою SEO?

Скористайтесь можливостями Serpstat

Використовуйте кращі SEO інструменти

Аналіз домену

Дізнайтеся про сильні та слабкі сторони будь-якого сайту за допомогою аналізу домену

Перевірка індексації

Дізнайтеся, які сторінки сайту не беруть участі у видачі за допомогою інструменту перевірка індексації

Моніторинг позицій

Відстежуйте зміну ранжування цільових запитів використовуючи моніторинг позицій ключів

Аналіз конкурентів

Зробіть повний аналіз сайтів конкурентів для SEO та PPC

Рекомендовані статті

Кейси, лайфхаки, дослідження та корисні статті

У вас немає часу стежити за новинами? Не турбуйтеся! Наш редактор підбере статті, які неодмінно допоможуть вам у роботі. Приєднуйтесь до нашої затишної спільноти :)

Натискаючи кнопку, ви погоджуєтеся з нашою Політикою конфіденційності